Matriz Ansoff de Permian Basin Royalty Trust (PBT)

- ✓ Completamente Editable: Adáptelo A Sus Necesidades En Excel O Sheets

- ✓ Diseño Profesional: Plantillas Confiables Y Estándares De La Industria

- ✓ Predeterminadas Para Un Uso Rápido Y Eficiente

- ✓ No Se Necesita Experiencia; Fáciles De Seguir

Permian Basin Royalty Trust (PBT) Bundle

En el mundo de los negocios acelerados, el crecimiento es el nombre del juego. Ansoff Matrix ofrece ideas estratégicas adaptadas para tomadores de decisiones, empresarios y gerentes que buscan evaluar las oportunidades de crecimiento en el panorama dinámico del negocio de Royalty Trust (PBT) de la cuenca Pérmica. Ya sea que esté sumergiendo más profundamente en la penetración del mercado o explorando la diversificación, comprender estas cuatro estrategias clave puede ponerlo en el camino hacia el éxito sostenible. ¿Listo para desbloquear tu potencial? ¡Exploremos el marco en detalle!

Permian Basin Royalty Trust (PBT) - Ansoff Matrix: Penetración del mercado

Mejore los esfuerzos de marketing para aumentar la conciencia y el uso de los intereses existentes de regalías de petróleo y gas.

La cuenca Pérmica es uno de los campos petroleros más grandes y productivos en los EE. UU., Responsables de aproximadamente 43% del total de la producción de petróleo estadounidense a partir de 2021. PBT puede mejorar sus esfuerzos de marketing al centrarse en las estrategias de marketing digital. En 2022, las empresas en el sector energético que aumentaron sus presupuestos de marketing digital vieron una tasa de crecimiento de 25% en compromiso y conciencia. Al aumentar sus gastos de marketing por 15%, PBT podría potencialmente aumentar la conciencia y el uso significativamente entre los inversores potenciales.

Implementar estrategias de precios para fomentar un mayor volumen de ventas.

La elasticidad precio en el sector de petróleo y gas puede ser significativa. A 10% La reducción de los precios podría conducir a un aumento en la cantidad demandada por aproximadamente 5%. Si PBT ajusta su estrategia de precios para reflejar esta elasticidad, podría ver un aumento en las ventas de intereses de regalías. Además, un análisis competitivo muestra que fideicomisos similares están ofreciendo rendimientos promedio de 6.5% a 7.5%. Apuntar a un rendimiento de alrededor 7% podría atraer a más inversores.

Mejore el servicio al cliente para aumentar la lealtad de los inversores y reducir la rotación.

El servicio al cliente juega un papel fundamental en la retención de inversores. La investigación muestra que las empresas con servicio al cliente ejemplar pueden experimentar tasas de rotación tan bajas como 5%, en comparación con el promedio de la industria de 10%. Implementando un programa de soporte de inversión que responde dentro 24 horas, PBT puede mejorar su retención de inversores significativamente. Además, según una encuesta, 70% de los clientes están dispuestos a pagar más por un mejor servicio, lo que podría mejorar los ingresos.

Utilice el análisis de datos para comprender mejor y apuntar a los titulares de intereses de regalías existentes.

La utilización de análisis de datos puede conducir a una toma de decisiones más informada. Por ejemplo, las empresas que aprovechan el análisis informan un 6% El aumento de las ganancias en promedio. Al analizar la demografía, las preferencias y los comportamientos de los titulares de intereses de regalías existentes, PBT puede adaptar sus esfuerzos de comunicación y marketing de manera más efectiva. Un estudio indicó que alrededor 90% De las empresas que implementan análisis de datos, ver mejoras significativas en las tasas de conversión de ventas y orientación de clientes.

Fortalecer las relaciones con los socios actuales para optimizar los corrientes de regalías.

La construcción de asociaciones más fuertes puede mejorar los arroyos de regalías. Por ejemplo, las asociaciones de PBT en la cuenca Pérmica podrían centrarse en estrategias que anteriormente han arrojado resultados fuertes, como colaboraciones que produjeron un adicional. 20% En regalías reportadas por fideicomisos similares. Las reuniones regulares y la alineación estratégica con los socios han demostrado aumentar la eficiencia operativa hasta hasta 15%, lo que lleva a mejores resultados para todos los interesados involucrados.

| Estrategia | Impacto potencial | Métricas actuales | Objetivos |

|---|---|---|---|

| Inversión de marketing | Aumentar la conciencia por 25% | Gasto actual: $ 1M | Gasto objetivo: $ 1.15M |

| Ajustes de precios | Mejorar el volumen de ventas por 5% | Rendimiento actual: 6.5% | Rendimiento objetivo: 7% |

| Mejora del servicio al cliente | Reducir la rotación para 5% | Tasa de rotación actual: 10% | Tasa de rotación de objetivos: 5% |

| Utilización de análisis de datos | Aumentar las ganancias por 6% | Crecimiento actual de ganancias: 2% | Crecimiento de las ganancias objetivo: 8% |

| Fortalecimiento de la relación pareja | Optimizar las corrientes de regalías por 20% | Regalías actuales: $ 10M | Royalias objetivo: $ 12M |

Permian Basin Royalty Trust (PBT) - Ansoff Matrix: Desarrollo del mercado

Identificar y apuntar a nuevas regiones geográficas para la expansión de intereses de regalías.

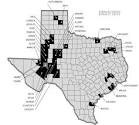

En 2022, la cuenca del Pérmica representó aproximadamente 43% de la producción total de petróleo crudo de los EE. UU., Con la producción alcanzando aproximadamente 5.3 millones de barriles por día. Dirigir regiones como las formaciones Eagle Ford y Bakken pueden proporcionar vías para la expansión, ya que estas áreas también muestran tasas de producción significativas. Se proyecta que la demanda global de petróleo aumente por 2.6% Anualmente hasta 2026, destacando los mercados potenciales que podrían beneficiarse de la expansión de PBT.

Desarrolle asociaciones estratégicas con compañías internacionales de petróleo y gas.

Las asociaciones estratégicas pueden mejorar las capacidades operativas. En 2021, la industria mundial de petróleo y gas vio fusiones y adquisiciones por valor de aproximadamente $ 22 mil millones en el sector aguas arriba. La formación de alianzas con empresas como Royal Dutch Shell o TotalGies, tanto con reservas sustanciales en América del Norte, podrían aprovechar la posición de PBT en los mercados internacionales. En 2023, TotalGies informó ingresos de alrededor $ 220 mil millones, indicando la robustez financiera requerida para las asociaciones.

Expandir canales de distribución para alcanzar una demografía más amplia de inversores.

Históricamente, los fideicomisos de regalías han atraído una base de inversores de nicho. La capitalización de mercado total de los fideicomisos de regalías de EE. UU. Fue aproximadamente $ 20 mil millones en 2021, sugiriendo espacio para el crecimiento. PBT podría aumentar su visibilidad utilizando plataformas de inversión en línea, que vieron una afluencia de nuevos inversores minoristas en 2020, con más 10 millones Se abrieron nuevas cuentas de corretaje. La expansión de la divulgación a través de asesores financieros y empresas de gestión de patrimonio también puede aprovechar a los inversores de alto nivel de red.

Adapte las estrategias de marketing para adaptarse a las preferencias culturales en nuevos mercados.

Las estrategias de marketing adaptadas a las preferencias culturales pueden afectar significativamente las tasas de éxito. Por ejemplo, en 2023, se proyecta que el gasto del consumidor en el sector energético en la región de Asia-Pacífico alcance $ 3 billones. Al adoptar campañas de marketing localizadas que resuenan con el público regional, PBT podría mejorar la lealtad de la marca. En mercados como Arabia Saudita, donde el sector energético es vital, el alcance objetivo, centrado en la sostenibilidad y el impacto de la comunidad, podría atraer a los inversores.

Explore la entrada en mercados emergentes con un alto potencial de crecimiento en los sectores de energía.

Los mercados emergentes como India y Brasil presentan oportunidades de crecimiento sustanciales. Se espera que la demanda de energía de la India crezca por 4.2% anualmente, potencialmente consumidor 6 millones de barriles por día Para 2030. Del mismo modo, se estima que la producción de petróleo de Brasil se golpea 3.5 millones de barriles por día para 2027. La Agencia Internacional de Energía (AIE) predice que la inversión en energía renovable en estos mercados podría superar $ 1 billón Para 2030, proporcionando puntos de entrada para que PBT diversifique sus intereses.

| Región | Demanda de petróleo proyectada (BPD) | Tasa de crecimiento anual (%) | 2023 Crecimiento del sector energético (USD) |

|---|---|---|---|

| EE. UU. (Cuenca del Pérmico) | 5.3 millones | 0.6 | $ 20 mil millones |

| India | 6 millones | 4.2 | $ 3 billones |

| Brasil | 3.5 millones | 2.8 | Excediendo $ 1 billón para 2030 |

| Águila Ford | 1.5 millones | 2.5 | No especificado |

| Bakken | 1.2 millones | 2.9 | No especificado |

Permian Basin Royalty Trust (PBT) - Ansoff Matrix: Desarrollo de productos

Innovar nuevos productos financieros relacionados con regalías energéticas

En 2022, el mercado global de fideicomisos de regalías energéticas fue valorado en aproximadamente $ 3.6 mil millones. Las innovaciones en productos financieros podrían incluir intereses de regalías fraccionales o nuevos vehículos de inversión adaptados a inversores individuales. La mejora de tales ofertas podría aumentar potencialmente la penetración del mercado al atacar a un estimado 12 millones inversores minoristas interesados en mercados de energía.

Desarrollar plataformas digitales mejoradas para que los inversores rastreen y administren sus intereses de regalías

Con un número cada vez mayor de inversores que buscan datos en tiempo real, alrededor 70% de los inversores prefieren plataformas digitales para rastrear inversiones. Invertir en una interfaz fácil de usar podría mejorar la participación de los inversores y las tasas de retención de los inversores mediante 15%-20%. Las plataformas actuales muestran que los inversores que administran Más de $ 100,000 En las inversiones de regalías energéticas se benefician significativamente de las herramientas digitales mejoradas, lo que puede conducir a niveles de satisfacción más altos.

Introducir recursos educativos para informar a los inversores sobre varias inversiones energéticas.

Según una encuesta realizada por la autoridad reguladora de la industria financiera, 88% De los inversores indican que necesitan más recursos educativos para comprender productos de inversión complejos. Al proporcionar seminarios web educativos o guías integrales, PBT puede aprovechar un grupo demográfico de posibles inversores, estimado en 30% del total de la base de inversores, que actualmente duda en invertir debido a la falta de conocimiento.

Invierta en tecnología para mejorar las eficiencias operativas y aumentar los rendimientos de las regalías

La inversión en tecnología podría conducir a un 10%-15% aumento de la eficiencia operativa. Por ejemplo, la integración de análisis de datos avanzados puede optimizar los procesos de recopilación de regalías, proyectados para mejorar los retornos con aproximadamente $ 2 millones anualmente. Además, el uso de sistemas automatizados para el procesamiento de pagos puede disminuir los costos operativos en hasta 20%.

Experimentar con regalías de energía renovable como una extensión de las líneas de productos existentes

Se espera que el mercado de energía renovable llegue $ 2.15 billones Para 2025. Al explorar las regalías de energía renovable, PBT puede diversificar las ofertas y potencialmente capturar un segmento de mercado que se proyecta crecer a una tasa de crecimiento anual compuesta (CAGR) de 8.4% De 2020 a 2025. Expandir a las regalías de energía solar y eólica podría atraer una nueva ola de inversores conscientes del medio ambiente.

| Área de inversión | Valor/impacto | Aumento porcentual |

|---|---|---|

| Valor de mercado de Energy Royalty Trust | $ 3.6 mil millones | N / A |

| Objetivo de inversionista minorista | 12 millones | N / A |

| Preferencia digital del inversor | 70% | 15%-20% |

| Rendimiento anual proyectado de la inversión tecnológica | $ 2 millones | 10%-15% |

| Proyección del mercado de energía renovable | $ 2.15 billones para 2025 | 8,4% CAGR |

Permian Basin Royalty Trust (PBT) - Ansoff Matrix: Diversificación

Explore oportunidades de inversión en fuentes de energía alternativas como la energía solar o el viento.

Se proyecta que el mercado global de energía renovable llegue $ 1.5 billones Para 2025, con energía solar y eólica que comprende una porción significativa de este crecimiento. En los Estados Unidos, la capacidad de energía solar excedió 100 GW en 2020, mientras la capacidad eólica golpea 122 GW. La inversión en tecnologías de energía renovable ha crecido con 20% anual Desde 2010, indicando un cambio robusto hacia soluciones de energía sostenible.

Entrar en asociaciones estratégicas con empresas de energía renovable.

Las asociaciones dentro del sector renovable pueden generar beneficios significativos. Por ejemplo, en 2020, Estados Unidos vio más de $ 51 mil millones invertido en proyectos solares y eólicos a través de colaboraciones entre las compañías de energía tradicionales y las empresas de energía renovable. Las alianzas estratégicas pueden proporcionar acceso a tecnologías innovadoras y recursos compartidos, mejorando la ventaja competitiva y reduciendo el riesgo.

Considere la adquisición de empresas dentro de diferentes segmentos del sector energético.

Las adquisiciones en el sector energético han estado ganando tracción, con valores de transacción totales que alcanzan $ 164 mil millones En 2020. Las empresas que se centran en la producción de energía no convencional, como los biocombustibles y el almacenamiento de la batería, representan objetivos de adquisición maduros. Por ejemplo, se espera que el mercado de almacenamiento de baterías crezca para $ 19.74 mil millones Para 2025, mostrando potencial de inversión e integración en una cartera diversificada.

Desarrolle una cartera de activos energéticos diversificados para reducir la dependencia del petróleo y el gas.

La diversificación de los activos es crítica para reducir la vulnerabilidad a las fluctuaciones del mercado. A partir de 2021, las empresas con una cartera de energía diversificada informaron una 25% de volatilidad menor En los precios de las acciones en comparación con aquellos muy invertidos solo en petróleo y gas. Una cartera de energía equilibrada puede incluir inversiones en energía térmica, renovable y nuclear, alineándose con la creciente demanda de fuentes de energía más limpias.

Investigue e invierte en tecnologías emergentes dentro de la industria energética.

La inversión en tecnologías emergentes representa una oportunidad significativa para el crecimiento. Se espera que el sector de la tecnología energética global vea las inversiones alcanzando $ 650 mil millones para 2025. En particular, los avances en la producción de hidrógeno y las tecnologías de captura de carbono son fundamentales, con la economía de hidrógeno solo para generar $ 2.5 billones al mismo año. Identificar e invertir en estas tecnologías puede colocar PBT de manera competitiva en el panorama energético en evolución.

| Año | Valor de mercado global de energía renovable (billones) | Capacidad solar (GW) | Capacidad eólica (GW) | Inversión en tecnologías energéticas (mil millones) |

|---|---|---|---|---|

| 2020 | $1.5 | 100 | 122 | $51 |

| 2021 | 1.6 | 105 | 130 | $55 |

| 2025 (proyectado) | $1.5 | 120 | 150 | $650 |

La Matrix de Ansoff ofrece un poderoso marco para los tomadores de decisiones en el fideicomiso de regalías de la cuenca Pérmica para navegar por las complejidades del crecimiento. Al centrarse en estrategias como la penetración del mercado, el desarrollo, la mejora del producto y la diversificación, las empresas pueden expandir efectivamente su alcance, innovar las ofertas y adaptarse a la dinámica cambiante del mercado. Adoptar estas estrategias no solo posiciona la confianza para el éxito sostenible, sino que también alinea sus objetivos con el panorama energético en evolución, asegurando la resiliencia y la rentabilidad a largo plazo.