Analyse SWOT du Permian Basin Royalty Trust (PBT)

- ✓ Entièrement Modifiable: Adapté À Vos Besoins Dans Excel Ou Sheets

- ✓ Conception Professionnelle: Modèles Fiables Et Conformes Aux Normes Du Secteur

- ✓ Pré-Construits Pour Une Utilisation Rapide Et Efficace

- ✓ Aucune Expertise N'Est Requise; Facile À Suivre

Permian Basin Royalty Trust (PBT) Bundle

Dans le monde dynamique de l'investissement énergétique, comprenant le SWOT (forces, faiblesses, opportunités et menaces) L'analyse est essentielle, en particulier lors de l'évaluation d'une entité unique comme le Permian Basin Royalty Trust (PBT). Ce cadre offre un objectif crucial à travers lequel évaluer les PBT position concurrentielle et potentiel stratégique. Approfondissez plus pour découvrir comment ses performances financières solides et son équilibre de portefeuille riche en ressources contre les risques inhérents et les incertitudes du marché.

Permian Basin Royalty Trust (PBT) - Analyse SWOT: Forces

Forte performance financière avec des revenus de redevances cohérents

Permian Basin Royalty Trust (PBT) a démontré une forte performance financière avec un revenu de redevance important. En 2023, la fiducie a déclaré une distribution annuelle d'environ $0.68 par unité, reflétant un historique de paiement cohérent à ses détenteurs d'unités. Au cours des cinq dernières années, les distributions totales ont dépassé 15 millions de dollars.

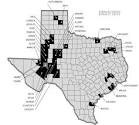

Portfolio d'actifs diversifié dans le bassin du Permien, l'un des champs de pétrole les plus prolifiques

Le Trust possède un portefeuille d'actifs diversifié situé dans le bassin du Permien, l'un des champs pétroliers les plus prolifiques et économiquement robustes aux États-Unis. En termes de production, le bassin du Permien représente plus 40% de toute la production de pétrole aux États-Unis, contribuant de manière significative à la stabilité des revenus de la fiducie.

Aucune structure de dette contribuant à la stabilité financière

PBT fonctionne sous un Aucune dette Structure, qui améliore considérablement sa stabilité financière. Cette approche élimine les obligations d'intérêt et offre une plus grande flexibilité pour répondre aux fluctuations du marché, protégeant finalement les dividendes des porte-unités même sur les marchés volatils du pétrole.

Équipe de gestion expérimentée avec une expertise en profondeur de l'industrie

La confiance est supervisée par une équipe de direction avec une vaste expérience dans le secteur du pétrole et du gaz. Depuis 2023, l'équipe de direction a une expérience collective de 100 ans dans la gestion des ressources et la surveillance financière, qui sous-tend la prise de décision stratégique et l'efficacité opérationnelle.

Structure de confiance favorable garantissant une distribution stable des revenus aux détenteurs d'unités

La structure de fiducie de PBT est conçue pour assurer un flux constant de revenus vers ses détenteurs d'unités. Au cours de l'exercice 2023, la fiducie a déclaré des revenus d'environ 22 millions de dollars dérivé des intérêts des redevances, avec une partie importante allouée directement aux distributions unitaires.

Contrats à long terme avec des opérateurs réputés

Le PBT a établi des contrats à long terme avec des opérateurs de renommée tels que Diamondback Energy et Occidental Petroleum. Ces contrats assurent l'assurance des niveaux de production prolongés et de la cohérence des revenus. Notamment, la durée moyenne du contrat restant est estimée à plus 20 ans.

| Mesures financières clés | Valeur |

|---|---|

| Distribution annuelle par unité (2023) | $0.68 |

| Distributions totales (5 dernières années) | 15 millions de dollars + |

| Pourcentage de la production de pétrole américaine du bassin du Permien | 40% |

| Expérience en gestion (années) | 100+ |

| Revenus des intérêts des redevances (2023) | 22 millions de dollars |

| Durée du contrat moyen | 20 ans et plus |

Permian Basin Royalty Trust (PBT) - Analyse SWOT: faiblesses

Dépendance à l'égard des prix du marché du pétrole et du gaz conduisant à la volatilité des revenus

Les revenus générés par le Permian Basin Royalty Trust sont considérablement influencés par les fluctuations des prix du pétrole et du gaz. Par exemple, en 2022, le prix moyen du pétrole brut Intermediate (WTI) de West Texas a augmenté à environ 94,03 $ le baril, tandis qu'il est tombé à environ 30 $ dans les premiers mois de 2020. Une telle volatilité des prix de marché peut entraîner des sources de revenus incohérentes, Impactant la stabilité financière globale.

Contrôle opérationnel limité en tant que fiducie principalement dépendante des opérateurs

En tant que Royalty Trust, Permian Basin Royalty Trust a un contrôle opérationnel limité car il repose sur des opérateurs tiers pour l'exploration, la production et la gestion de ses actifs. La fiducie ne s'engage pas dans les processus décisionnels et de gestion des propriétés qu'il détient, ce qui pourrait entraîner des désalignements dans les priorités et les objectifs opérationnels.

Infrastructure vieillissante posant des risques potentiels d'entretien et opérationnels

L'infrastructure soutenant l'extraction pétrolière et gazière dans le bassin du Permien vieillit, entraînant des défis de maintenance potentiels et des risques opérationnels. Par exemple, un rapport de la U.S. Energy Information Administration a indiqué qu'un pourcentage important des installations de production dans la région a plus de 30 ans, ce qui soulève des préoccupations concernant leur efficacité et leur sécurité.

Déclin des taux de production dans les champs matures

Le bassin du Permien contient de nombreux champs de pétrole et de gaz matures qui ont montré des signes de baisse des taux de production. Selon l'EIE, la production moyenne de la région du Permien était estimée à environ 4,6 millions de barils par jour en 2022, contre un pic de 5,5 millions de barils par jour fin 2019. Cette baisse de la production peut nuire aux revenus de la fiducie.

Manque de diversification géographique augmentant le risque régional

Le Permian Basin Royalty Trust est principalement concentré dans le bassin du Permien, ce qui augmente son exposition aux risques spécifiques à la région, y compris les changements réglementaires, les préoccupations environnementales et les ralentissements économiques dans ce domaine. La fiducie manque de diversification géographique, ce qui peut limiter sa capacité à se couvrir contre les fluctuations du marché et les conditions locales défavorables.

| Facteur | Impact | Données financières |

|---|---|---|

| Volatilité des prix du pétrole | Haut | Prix moyen du WTI: 94,03 $ / bbl (2022) |

| Contrôle opérationnel | Limité | Décisions prises par les opérateurs |

| Infrastructure vieillissante | Risque d'entretien accru | 30% des installations> 30 ans |

| Baisse de la production | Impact négatif sur les revenus | 4,6 millions de barils / moyenne de jour (2022) |

| Risque géographique | Haut | 100% d'actifs dans le bassin du Permien |

Permian Basin Royalty Trust (PBT) - Analyse SWOT: Opportunités

Potentiel d'augmentation des prix du pétrole et du gaz bénéficiant aux revenus

Le prix du pétrole brut de West Texas Intermediate (WTI) a connu des fluctuations importantes ces dernières années, avec des prix récents autour de 95 $ par baril en octobre 2023. Si les prix continuent d'augmenter, le PBT peut bénéficier considérablement, car les revenus de redevance sont étroitement liés au pétrole et les performances des prix du gaz. Les données historiques montrent que les revenus PBT ont augmenté d'environ 58% Lorsque les prix du pétrole sont passés d'une moyenne de 40 $ le baril à 70 $ le baril entre 2020 et 2021.

Les progrès technologiques dans le forage et l'extraction améliorant l'efficacité de la production

Les innovations dans la fracturation hydraulique et les technologies de forage horizontal ont une production significativement améliorée dans le bassin du Permien, entraînant des gains d'efficacité. Le puits moyen de la région peut désormais produire 600 barils par jour, par rapport à sous 300 barils par jour les années précédentes. En outre, les progrès technologiques pourraient réduire les coûts opérationnels 15-20%, améliorant considérablement la rentabilité globale.

Opportunités d'expansion dans le bassin du Permien par le biais d'acquisitions

Le bassin du Permien reste un foyer pour les fusions et acquisitions, avec approximativement 30 milliards de dollars Vaux-accords conclus dans la région en 2022 seulement. Le PBT a la possibilité de tirer parti de sa solide situation financière pour acquérir des intérêts de redevances supplémentaires ou améliorer ses avoirs actuels. Les projections d'experts prévoient que la superficie globale du Permien pourrait augmenter 10-15% Au cours des 5 prochaines années, par le biais d'acquisitions stratégiques.

Demande d'énergie croissante sur les marchés émergents entraînant une valeur de ressources à long terme

L'Agence internationale de l'énergie (AIE) prévoit que la demande d'énergie mondiale augmentera d'environ 30% D'ici 2040, avec des augmentations substantielles attendues dans les marchés émergents tels que l'Inde et l'Asie du Sud-Est. À mesure que ces marchés se développent, la demande de ressources pétrolières et gazières continuera d'augmenter, améliorant potentiellement la valeur à long terme de la base d'actifs de PBT.

Changements réglementaires favorables aux opérations de l'industrie

Les efforts législatifs récents se sont concentrés sur la rationalisation des réglementations pour l'exploration du pétrole et du gaz, en témoignent la 4,6 milliards de dollars Dans les incitations fiscales allouées aux sociétés énergétiques en 2023. À mesure que les cadres réglementaires deviennent plus favorables, les entreprises opérant dans le bassin du Permien devraient voir une amélioration des efficacités opérationnelles et une réduction des coûts de conformité, ce qui a potentiellement augmenté la croissance des revenus du PBT.

| Opportunité | Impact / métrique actuel | Projection future |

|---|---|---|

| Prix du pétrole et du gaz | 95 $ le baril (WTI, octobre 2023) | Augmentation potentielle de revenus de 50% avec une augmentation de 10 $ des prix |

| Avancées technologiques | 600 barils / jour de production moyenne | Réduction de 15 à 20% des coûts opérationnels |

| Extension par acquisitions | 30 milliards de dollars d'activité de fusions et acquisitions en 2022 | Augmentation de 10 à 15% de la superficie d'ici 2028 |

| Demande sur les marchés émergents | Augmentation de 30% de la demande d'énergie mondiale d'ici 2040 | Valeur d'actifs à long terme plus élevée |

| Changements réglementaires | 4,6 milliards de dollars d'incitations fiscales (2023) | Amélioration de l'efficacité opérationnelle |

Permian Basin Royalty Trust (PBT) - Analyse SWOT: menaces

Fluctuant les prix du pétrole et du gaz provoquant l'instabilité des revenus

La volatilité des prix du pétrole et du gaz affecte considérablement la source de revenus de PBT. En 2022, le prix moyen du pétrole brut West Texas Intermediate (WTI) était d'environ 94,18 $ le baril. D'ici 2023, les prix ont présenté une tendance à la baisse, avec une moyenne d'environ 75 $ le baril au premier semestre. Cela représente un déclin d'environ 20%. La variabilité des revenus se reflète directement sur la distribution de la fiducie aux parts.

Les politiques réglementaires et environnementales augmentent potentiellement les coûts opérationnels

L'augmentation des mesures réglementaires, en particulier dans la conservation de l'environnement, pourrait augmenter considérablement les coûts opérationnels. Par exemple, l'Agence américaine de protection de l'environnement (EPA) a introduit de nouvelles réglementations sur les émissions de méthane en juin 2021 qui nécessitent des mesures de conformité plus strictes pour les producteurs de pétrole et de gaz. Selon les estimations, la conformité pourrait augmenter les coûts opérationnels en moyenne 0,10 $ à 1,00 $ par MCF du gaz naturel produit.

Concurrence provenant de sources d'énergie renouvelables ayant un impact sur la demande de combustibles fossiles

Le passage aux sources d'énergie renouvelables a eu un impact significatif sur la demande de combustibles fossiles. En 2022, les sources d'énergie renouvelable ont comptabilisé 20% de la consommation totale d'énergie aux États-Unis comparativement, les combustibles fossiles ont constitué 79%, indiquant une baisse progressive. Les données suggèrent que l'investissement en énergies renouvelables était de 495 milliards de dollars dans le monde en 2022, soulignant une concurrence accrue.

Catastrophes naturelles ou problèmes géopolitiques pour perturber les chaînes d'approvisionnement

Les catastrophes naturelles représentent une menace importante pour les chaînes d'approvisionnement. Par exemple, l'ouragan Harvey en 2017 125 milliards de dollars en dommages-intérêts, affectant gravement les opérations du secteur du pétrole et du gaz. Les tensions géopolitiques, telles que le conflit en cours en Ukraine, ont entraîné des fluctuations de l'offre de pétrole et une augmentation des prix de l'énergie dans le monde. En mars 2022, les prix mondiaux du pétrole ont augmenté au-dessus 130 $ le baril en raison de ces tensions.

Épuisement des réserves existantes sans remplacement en temps opportun

À la fin de l'année 2022, les réserves prouvées du bassin du Permien étaient approximativement 57 milliards de barils d'équivalent pétrolier. Cependant, les taux d'épuisement peuvent dépasser 30% chaque année pour les puits de schiste. Cette déplétion accélérée, combinée à un remplacement inadéquat par de nouvelles découvertes ou progrès de la technologie d'extraction, constitue une menace importante à long terme pour la durabilité du PBT.

| Menace | Détails | Impact |

|---|---|---|

| Les prix du pétrole fluctuant | 2022 WTI moyen: 94,18 $, 2023: 75 $ | Variabilité des revenus, distributions instables |

| Coûts réglementaires | Nouvelles réglementations au méthane de l'EPA | Augmentation des coûts: 0,10 $ à 1,00 $ par MCF |

| Concours d'énergie renouvelable | 20% de l'énergie américaine des énergies renouvelables (2022) | La baisse de la demande de combustibles fossiles |

| Catastrophes naturelles | Les dommages-intérêts de l'ouragan Harvey: 125 milliards de dollars | Perturbations des chaînes d'approvisionnement |

| Épuisement des réserves | 57 milliards de barils ont prouvé des réserves (2022) | Risque de production non durable |

En résumé, l'analyse SWOT du Permian Basin Royalty Trust (PBT) révèle un paysage riche avec un potentiel mais chargé de défis. Le forces, comme sa forte performance financière et son portefeuille d'actifs diversifié, positionnent favorablement PBT au sein de l'industrie pétrolière compétitive. Cependant, le faiblesse- y compris la dépendance à l'égard des marchés volatils et des infrastructures vieillissantes - pourrait entraver sa croissance. Entre-temps, opportunités Comme les progrès technologiques et l'augmentation de la demande d'énergie présentent des voies d'expansion. Encore, menaces De la fluctuation des prix et de l'augmentation de la concurrence des énergies renouvelables nécessitent une planification stratégique vigilante. En fin de compte, la navigation sur ce terrain complexe nécessitera une gestion et une prévoyance adeptes pour capitaliser sur les opportunités tout en atténuant les risques.