ما هي القوى الخمس لصندوق حقوق ملكية حوض بيرميان (PBT) لبورتر؟

- ✓ Fully Editable: Tailor To Your Needs In Excel Or Sheets

- ✓ Professional Design: Trusted, Industry-Standard Templates

- ✓ Pre-Built For Quick And Efficient Use

- ✓ No Expertise Is Needed; Easy To Follow

Permian Basin Royalty Trust (PBT) Bundle

في المشهد المعقد لأعمال مؤسسة Permian Basin Royalty Trust (PBT)، فإن فهم ديناميات القوة التفاوضية بين الموردين والعملاء أمر بالغ الأهمية للتغلب على تعقيداتها. يوفر إطار القوى الخمس لمايكل بورتر رؤى عميقة حول التنافس التنافسي، ال التهديد بالبدائل، و العوائق أمام الوافدين الجدد. ولا تشكل هذه العناصر القرارات الإستراتيجية فحسب، بل تؤثر أيضًا على حركة السوق وربحيته. تعمق في طبقات هذا الإطار لكشف العوامل التي يمكن أن تؤدي إلى نجاح أو فشل اللاعبين في قطاع النفط والغاز.

صندوق حقوق ملكية حوض بيرميان (PBT) - القوى الخمس لبورتر: القدرة على المساومة مع الموردين

عدد محدود من مقدمي خدمات حقول النفط

يعمل حوض بيرميان مع عدد محدود من مقدمي خدمات حقول النفط، مما يعزز القدرة التفاوضية لهؤلاء الموردين. ومن الجدير بالذكر أن اللاعبين الرئيسيين يشملون هاليبرتون، وشلومبرجر، وبيكر هيوز. اعتبارًا من عام 2022، تم الإبلاغ عن إيرادات هاليبرتون بحوالي 14.5 مليار دولاربينما كانت شركة شلمبرجير موجودة 22.4 مليار دولار. ومع وجود عدد أقل من الموردين في السوق التي تهيمن عليها هذه الشركات، فإن احتمال رفع الأسعار يتزايد بشكل كبير.

الاعتماد على المعدات المتخصصة

يفرض الاعتماد على المعدات المتخصصة مستوى أعلى من قوة الموردين داخل حوض بيرميان. تتطلب تقنيات مثل التكسير الهيدروليكي والحفر الأفقي معدات متقدمة غالبًا ما تكون مملوكة ومعقدة. يمكن أن تتراوح تكلفة التكسير الهيدروليكي وحده بين $500,000 ل 1 مليون دولار لكل بئر، اعتمادا على العمق والظروف الجيولوجية.

ارتفاع تكاليف التبديل

تكاليف التحول مرتفعة بشكل ملحوظ في صناعة النفط والغاز، وخاصة بالنسبة لحوض بيرميان. إذا كانت الشركة ترغب في تبديل الموردين، فيجب عليها أن تأخذ في الاعتبار التكاليف التي ينطوي عليها تدريب الموظفين، أو تحديث المعدات، أو حتى فترة التوقف المحتملة التي قد تحدث أثناء عملية النقل. تشير التقديرات إلى أن تبديل الموردين يمكن أن يؤدي إلى تكاليف تصل إلى 20% من نفقات الخدمات السنوية.

عقود التوريد طويلة الأجل

تعد عقود التوريد طويلة الأجل ممارسة شائعة في الصناعة، مما يزيد من ترسيخ قوة الموردين. تقريبًا 70% يتم تأمين عقود الخدمات في صناعة النفط من خلال اتفاقيات طويلة الأجل، مما يوفر الاستقرار والتأثير للموردين المعنيين. غالبًا ما يتم تثبيت هذه العقود لعدة سنوات، مما يقلل من القوة التفاوضية لمشغلي حوض بيرميان.

تأثير منتجي النفط من أوبك وخارجها

يؤثر تأثير منتجي النفط من أوبك وخارجها بشكل كبير على قوة الموردين في حوض بيرميان. اعتبارًا من أكتوبر 2023، وافقت أوبك على تخفيضات الإنتاج بحوالي 2 مليون برميل يوميا، والتي يمكن أن تقلص العرض على مستوى العالم. ويؤثر هذا بشكل مباشر على المنتجين المحليين وعلى حصولهم على المعدات والخدمات من الموردين، مما يزيد من القدرة التفاوضية لهذه الأخيرة.

توافر مصادر الطاقة البديلة

يشكل التحول إلى مصادر الطاقة البديلة تأثيرًا مزدوجًا على طاقة الموردين. وفي حين أن الزيادة في الطاقة المتجددة مثل طاقة الرياح والطاقة الشمسية يمكن أن تشير إلى انخفاض الحاجة إلى الخدمات النفطية، فإن الوضع الحالي يشير إلى أن الاعتماد على النفط لا يزال قويا، لا سيما في ضوء الإحصاءات الأخيرة. في عام 2022، شكل الوقود الأحفوري أكثر من 80% من الاستهلاك العالمي للطاقة، وبالتالي استدامة الطلب على خدمات حقول النفط التقليدية.

العوامل الجيوسياسية المؤثرة على العرض

كما تعمل العوامل الجيوسياسية على تعزيز القدرة التفاوضية للموردين من خلال التأثير على استقرار وتوافر موارد الطاقة. أدت أحداث مثل الصراع في أوكرانيا إلى اضطرابات في السوق، مما أدى إلى ارتفاع أسعار خام برنت إلى أعلى مستوى 130 دولارًا للبرميل في مارس 2022. ولا تؤثر هذه التقلبات على أسعار الطاقة فحسب، بل تؤثر أيضًا على تكلفة الخدمات المقدمة من الموردين في المنطقة.

| نوع المورد | الإيرادات (2022) | الحصة السوقية (٪) | نوع العقد |

|---|---|---|---|

| هاليبرتون | 14.5 مليار دولار | 15% | على المدى الطويل |

| شلمبرجير | 22.4 مليار دولار | 20% | على المدى الطويل |

| بيكر هيوز | 22.0 مليار دولار | 18% | قصيرة الأجل وطويلة الأجل |

| مقدمي الخدمات الآخرين | 35.1 مليار دولار | 47% | يختلف |

صندوق حقوق ملكية حوض بيرميان (PBT) – القوى الخمس لبورتر: القدرة على المساومة مع العملاء

عدد كبير من المشترين المحتملين

يتميز سوق النفط الخام والغاز الطبيعي بـ عدد كبير من المشترين المحتملينمما يقلل من قوة المشتري الفردي. على سبيل المثال، في عام 2022، بلغ الاستهلاك المحلي للنفط الخام في الولايات المتحدة حوالي 19.78 مليون برميل يوميًا وفقًا لإدارة معلومات الطاقة الأمريكية (EIA).

حساسية سعر النفط الخام

يظهر النفط الخام أهمية حساسية السعر، مما يؤثر على القدرة التفاوضية للعملاء. وفي عام 2021، بلغ متوسط سعر النفط الخام الأمريكي حوالي 70.89 دولارًا للبرميل، بينما ارتفع في عام 2022 إلى متوسط 94.65 دولارًا للبرميل. غالبًا ما تدفع التقلبات في الأسعار سلوك المستهلك.

الاعتماد على النفط والغاز في النقل والصناعة

ال الاعتماد على النفط والغاز أمر بالغ الأهمية؛ حوالي 92% من طاقة النقل في الولايات المتحدة تأتي من المنتجات البترولية. إن الاعتماد على النفط يجعل المشترين أقل حساسية لزيادات الأسعار حتى مستوى معين، حيث قد لا تكون البدائل متاحة على الفور.

توافر مصادر الطاقة البديلة

ال توافر مصادر الطاقة البديلة مثل الطاقة الشمسية وطاقة الرياح والطاقة الكهربائية آخذة في الازدياد، ولكن اعتبارًا من عام 2021، تمثل الطاقة المتجددة حوالي 20٪ من استهلاك الطاقة في الولايات المتحدة. ومع تقدم التقدم التكنولوجي، قد ترتفع هذه النسبة، مما قد يؤثر على الطلب على النفط الخام.

قدرة العميل على التحول إلى موردين مختلفين

يمكن أن يؤثر تبديل التكاليف بين الموردين على قوة المشتري. على سبيل المثال، تسيطر المصافي الكبرى على جزء كبير من مصادر النفط الخام. تساهم قدرة المصافي على تبديل الموردين بسهولة في الديناميكيات التنافسية الشاملة. وفي عام 2022، سيطرت أكبر 10 مصافي تكرير في الولايات المتحدة على ما يقرب من 66% من طاقة التكرير في البلاد.

عقود طويلة الأجل مع كبار المشترين

غالبًا ما تخفف العقود طويلة الأجل من قوة المشتري، حيث يقوم العديد من المنتجين بإشراك المشترين الرئيسيين من خلال عقود تضمن استقرار الأسعار والعرض. ووفقا للتقارير، شكلت العقود طويلة الأجل حوالي 45% من إجمالي مبيعات النفط الخام للشركات الكبرى في الولايات المتحدة في عام 2022.

تأثير شركات التكرير الكبرى

ال تأثير شركات التكرير الكبرى أمر بالغ الأهمية. تتمتع المصافي الكبرى مثل إكسون موبيل وشيفرون وفيليبس 66 بنفوذ تفاوضي كبير على منتجي النفط الخام، مما يؤثر على استراتيجيات التسعير. اعتبارًا من عام 2023، تعد إكسون موبيل من بين أكبر شركات التكرير في الولايات المتحدة، حيث تعمل بطاقة تكرير تبلغ حوالي 4.3 مليون برميل يوميًا.

| عامل | الصلة بقوة المشتري | البيانات/الإحصائيات |

|---|---|---|

| المشترين المحتملين | عدد كبير من المشترين يقلل من الطاقة | 19.78 مليون برميل/يوم (استهلاك 2022) |

| حساسية السعر | تؤثر الحساسية على الطلب والعرض | 70.89 دولارًا للبرميل (2021)، 94.65 دولارًا للبرميل (متوسط 2022) |

| الاعتماد على النفط/الغاز | الاعتماد الكبير يقلل من استجابة المشتري | 92% من نقل الطاقة من النفط (2021) |

| الطاقة البديلة | زيادة البدائل تؤثر على الطلب | 20% استهلاك للطاقة المتجددة (2021) |

| تبديل الموردين | تؤثر سهولة التبديل على مفاوضات المشتري | 66% من الطاقة التكريرية لأكبر 10 شركات (2022) |

| عقود طويلة الأجل | الاستقرار في التسعير يقلل من القوة | 45% من مبيعات النفط الخام بموجب العقود (2022) |

| تأثير المصافي | تتمتع مصافي التكرير الكبيرة بنفوذ كبير | إكسون موبيل: 4.3 مليون برميل/يوم (2023) |

صندوق حقوق ملكية حوض بيرميان (PBT) - القوى الخمس لبورتر: التنافس التنافسي

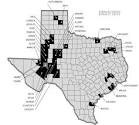

ارتفاع عدد منتجي النفط والغاز الحاليين

اعتبارًا من عام 2023، أصبح حوض بيرميان موطنًا لأكثر من 500 منتجي النفط والغاز النشطين. وتشمل اللاعبين الرئيسيين أوكسيدنتال بتروليوم, الموارد الطبيعية الرائدة، و موارد EOG. وتختلف هذه الشركات في الحجم، من شركات مستقلة صغيرة إلى شركات كبيرة متعددة الجنسيات، مما يزيد من حدة المشهد التنافسي.

منافسة شديدة على حقوق التنقيب والحفر

المنافسة شرسة على حقوق التنقيب والحفر في حوض بيرميان. في عام 2022، شكلت المنطقة ما يقرب من 43% من إجمالي إنتاج النفط الأمريكي، مما أدى إلى زيادة في حروب العطاءات على عقود الإيجار المتاحة. على سبيل المثال، في مزاد أجري مؤخرًا، بيعت بعض المساحات بأكثر من سعرها $50,000 لكل فدان، مع عرض المخاطر العالية المعنية.

حروب الأسعار بسبب تقلب أسعار النفط

يؤثر تقلب أسعار النفط بشكل كبير على الديناميكيات التنافسية. في عام 2022، تراوحت أسعار خام غرب تكساس الوسيط (WTI) من $66 ل $130 لكل برميل. وقد دفع هذا التقلب الشركات إلى الانخراط في حروب الأسعار، وتعديل مستويات الإنتاج والاستراتيجيات التشغيلية لتظل قادرة على المنافسة ومربحة.

ارتفاع التكاليف الثابتة ومتطلبات رأس المال

تتميز صناعة النفط والغاز بارتفاع التكاليف الثابتة ومتطلبات رأس المال الكبيرة. على سبيل المثال، كان متوسط تكلفة حفر بئر في الحوض البرمي في عام 2022 تقريبًا 6 ملايين دولار ل 8 ملايين دولار. ويجب على الشركات موازنة هذه التكاليف مع الإيرادات الناتجة عن تقلب أسعار النفط للحفاظ على قدرتها التنافسية.

الضغط من أجل الابتكار وتحسين تقنيات الاستخراج

ولكي تظل الشركات قادرة على المنافسة، فإنها تتعرض لضغوط تدفعها إلى الابتكار. أصبحت تقنيات الاستخلاص المعزز للنفط (EOR) والتقدم التكنولوجي في مجال التكسير الهيدروليكي (التكسير الهيدروليكي) أمرًا بالغ الأهمية. الشركات تستثمر بكثافة. على سبيل المثال، يقدر 20 مليار دولار تم إنفاقه على التقدم التكنولوجي في عام 2022 وحده عبر الصناعة.

تأثير المنافسين الدوليين

وتضيف المنافسة الدولية طبقة أخرى من التعقيد. شركات مثل بي اتش بي بيليتون و رويال داتش شل الاستثمار في عمليات العصر البرمي مع التنافس عالميًا أيضًا. في عام 2021، كان إنتاج النفط العالمي موجودًا 94 مليون برميل يوميامع تمتع دول أوبك بنفوذ كبير، مما يؤثر على الاستراتيجيات التنافسية المحلية.

معارك حصة السوق بين اللاعبين الرئيسيين

أصبحت المعارك على حصص السوق واضحة، حيث احتفظت أكبر خمس شركات تقريبًا 30% من حصة السوق في حوض بيرميان. على سبيل المثال، كانت الحصة السوقية لشركة أوكسيدنتال بتروليوم موجودة 12%، في حين احتفظت شركة بايونير للموارد الطبيعية بحوالي 8%. غالبًا ما تؤدي هذه الديناميكيات إلى تكتيكات عدوانية مثل عمليات الاستحواذ والاندماج.

| شركة | الحصة السوقية (٪) | متوسط تكلفة حفر الآبار (مليون دولار) | الاستثمار في التكنولوجيا (مليار دولار) |

|---|---|---|---|

| أوكسيدنتال بتروليوم | 12 | 6-8 | 2.5 |

| الموارد الطبيعية الرائدة | 8 | 6-8 | 3 |

| موارد EOG | 6 | 6-8 | 4 |

| بي اتش بي بيليتون | 4 | 6-8 | 1.5 |

| رويال داتش شل | 7 | 6-8 | 2 |

صندوق حقوق ملكية حوض بيرميان (PBT) – قوى بورتر الخمس: تهديد البدائل

زيادة الاعتماد على مصادر الطاقة المتجددة

اعتبارًا من عام 2023، وصل الاستثمار العالمي في مصادر الطاقة المتجددة إلى ما يقرب من 495 مليار دولار بحسب وكالة الطاقة الدولية. ومن المتوقع أن تنمو حصة مصادر الطاقة المتجددة في إمدادات الطاقة العالمية بأكثر من 100% 50% بحلول عام 2030، مما يساهم بشكل كبير في تقليل الاعتماد على الوقود الأحفوري.

التقدم التكنولوجي في السيارات الكهربائية

تم تقييم حجم السوق العالمية للسيارات الكهربائية (EV) بحوالي 163 مليار دولار في عام 2020 ومن المتوقع أن ينمو بمعدل نمو سنوي مركب (CAGR) قدره 22% من عام 2021 إلى عام 2028. وفي الولايات المتحدة وحدها، زادت مبيعات السيارات الكهربائية بنسبة 77% في عام 2021، مما يسلط الضوء على الطلب المتزايد على التنقل الكهربائي.

الحوافز الحكومية للطاقة الخضراء

في الولايات المتحدة، قدم قانون الحد من التضخم إعفاءات ضريبية بقيمة $7,500 لمشتري السيارات الكهربائية وحوافز مختلفة لمشاريع الطاقة المتجددة، والتي من المتوقع أن تكلف الحكومة 370 مليار دولار على مدى العقد المقبل لتشجيع اعتماد الطاقة النظيفة.

الوعي العام والطلب على الطاقة النظيفة

ووجد استطلاع أجراه مركز بيو للأبحاث في عام 2022 ذلك 79% من الأمريكيين يعتقدون أن الولايات المتحدة يجب أن تعطي الأولوية لتطوير مصادر الطاقة المتجددة لتقليل الاعتماد على الوقود الأحفوري. ويعمل هذا الوعي العام المتنامي على تغذية الطلب على البدائل.

التقدم في حلول تخزين الطاقة

ومن المتوقع أن يصل سوق تخزين الطاقة 546 مليار دولار بحلول عام 2028، بمعدل نمو سنوي مركب قدره 30% من 29 مليار دولار في عام 2020. تؤدي التطورات التكنولوجية في تقنيات البطاريات، مثل بطاريات الليثيوم أيون والبطاريات الصلبة، إلى جعل تخزين الطاقة أكثر كفاءة وملاءمة للمستهلكين.

توافر الغاز الطبيعي كبديل

بلغ إنتاج الغاز الطبيعي في الولايات المتحدة 93 مليار قدم مكعب/يوم في عام 2021، توفير بديل موثوق وأنظف للوقود الأحفوري للفحم والنفط. اعتبارًا من يونيو 2023، بلغ متوسط أسعار الغاز الطبيعي حوالي 7.30 دولار لكل مليون وحدة حرارية بريطانيةمما يجعلها خياراً تنافسياً في سوق الطاقة.

الجدوى الاقتصادية للوقود البديل

وفقا لوزارة الطاقة الأمريكية، انخفض سعر الهيدروجين كوقود من أكثر من اللازم 10 دولارات للكيلوغرام الواحد في عام 2020 إلى حوالي 5 دولارات للكيلو جرام الواحد في عام 2023، تشجيع استكشاف الهيدروجين كوقود بديل مجدي اقتصاديًا. وشهد الوقود الحيوي أيضًا ارتفاعًا كبيرًا، حيث انخفضت أسعاره إلى حوالي 2.00 دولار للغالون الواحد مقارنة بالبنزين التقليدي بحوالي 3.50 دولار للجالون الواحد.

| مصدر الطاقة | الاستثمار (2023) | معدل نمو السوق | السعر الحالي |

|---|---|---|---|

| طاقة شمسية | 203 مليار دولار | 21% | 20 دولارًا لكل ميجاوات في الساعة |

| طاقة الرياح | 100 مليار دولار | 11% | 30 دولارًا لكل ميجاوات في الساعة |

| هيدروجين | 10 مليارات دولار | 28% | 5 دولارات للكيلو جرام الواحد |

| الوقود الحيوي | 15 مليار دولار | 8% | 2.00 دولار للغالون الواحد |

صندوق حقوق ملكية حوض بيرميان (PBT) - قوى بورتر الخمس: تهديد الوافدين الجدد

ارتفاع متطلبات الاستثمار الرأسمالي والبنية التحتية

يمكن أن يكون الاستثمار الرأسمالي المطلوب لدخول صناعة النفط والغاز، وخاصة في حوض بيرميان، كبيرًا. على سبيل المثال، يمكن أن يتكلف حفر بئر واحد في أي مكان 5 ملايين دولار إلى 10 ملايين دولار. بالإضافة إلى ذلك، قد تضيف تكاليف البنية التحتية، بما في ذلك خطوط الأنابيب ومرافق المعالجة، ملايين أخرى. وفي عام 2022، قدر أن إجمالي 300 مليار دولار كانت هناك حاجة للاستثمارات الأولية في إنتاج النفط والغاز في الولايات المتحدة.

معايير تنظيمية وبيئية صارمة

البيئة التنظيمية في الولايات المتحدة معقدة، مع وجود العديد من اللوائح الفيدرالية ولوائح الولاية التي تحكم استخراج النفط والغاز. على سبيل المثال، يمكن أن تتراوح تكاليف الامتثال من 1 مليون دولار إلى 3 ملايين دولار لكل مشروع للالتزام بالمعايير البيئية التي وضعتها وكالة حماية البيئة (EPA) والوكالات الحكومية. في السنوات الأخيرة، طبقت ولايات مثل تكساس قواعد أكثر صرامة لتقليل التأثير البيئي، مما أدى إلى زيادة حاجز الدخول.

إقامة علاقات وعقود مع كبار المشترين

أبرم اللاعبون الحاليون في حوض بيرميان عقودًا طويلة الأجل مع شركات النفط الكبرى ومصافي التكرير. على سبيل المثال، تشير التقارير إلى أن الشركات في حوض بيرميان عادةً ما تؤمن عقودًا تحدد الأسعار لمدة تصل إلى 5-10 سنوات. ويمكن لهذه العلاقة أن تردع الوافدين الجدد الذين يفتقرون إلى عقود مماثلة. وقدرت قيمة سوق النفط الخام من هذه المنطقة بحوالي 80 مليار دولار في عام 2022، مما يشير إلى مستوى الطلب ومزايا اللاعبين الحاليين.

- صعوبات الحصول على حقوق وتصاريح الحفر

يعد الحصول على حقوق الحفر في حوض بيرميان أمرًا تنافسيًا للغاية وغالبًا ما يتضمن مفاوضات مطولة وعمليات تقديم العطاءات. اعتبارًا من عام 2023، قد يستغرق متوسط الوقت اللازم لتأمين تصاريح الحفر في تكساس ما يصل إلى 90 يوماوقد يواجه العديد من الوافدين الجدد منافسة من الشركات القائمة التي تمتلك بالفعل حقوقًا كبيرة تحت الأرض، مما يحد من توافر فرص الإيجار الجديدة.

الخبرة التكنولوجية اللازمة للاستخراج الفعال

ويحتاج الوافدون الجدد إلى الوصول إلى تقنيات الحفر المتقدمة، مثل الحفر الأفقي والتكسير الهيدروليكي، وهو ما يتطلب استثمارات مالية ومعرفة متخصصة. وفي عام 2022، تم تقدير متوسط تكلفة تنفيذ تكنولوجيا الحفر بـ 2.5 مليون دولار لكل منصة. وقد يجد الوافدون المحتملون الذين لا يملكون المعرفة التقنية والقدرة على الوصول إلى التكنولوجيا المبتكرة صعوبة في المنافسة بفعالية في السوق.

وفورات الحجم للاعبين الحاليين

تستفيد الشركات القائمة في حوض بيرميان من وفورات الحجم، مما يسمح لها بخفض التكاليف وتحسين الكفاءة. على سبيل المثال، يمكن للمشغلين الكبار إنتاج النفط بتكاليف أقل من 30 دولارًا للبرميل، في حين قد يواجه الوافدون الأصغر تكاليف تتجاوز 50 دولارًا للبرميل. يخلق هذا التفاوت في التكلفة بيئة مليئة بالتحديات للاعبين الجدد الذين يحاولون الحصول على موطئ قدم في السوق.

ارتفاع تكلفة البحث والتطوير

يتطلب دخول السوق استثمارًا كبيرًا في البحث والتطوير (R&D) لتحسين طرق الاستخراج وضمان الامتثال لمعايير السلامة. يمكن أن يصل متوسط نفقات البحث والتطوير في قطاع النفط والغاز إلى حوالي 100 مليون دولار سنويا للشركات الكبرى. وكثيراً ما تكافح الشركات الصغيرة لتخصيص مثل هذه الموارد، مما يؤثر على قدرتها على الابتكار والمنافسة.

| عامل | التكلفة المقدرة أو التأثير |

|---|---|

| تكاليف حفر الآبار | 5 ملايين دولار - 10 ملايين دولار |

| متطلبات الاستثمار المنبع | 300 مليار دولار (2022) |

| تكاليف الامتثال للوائح | 1 مليون دولار - 3 ملايين دولار لكل مشروع |

| متوسط الوقت اللازم لتأمين التصاريح | 90 يوما |

| متوسط تكلفة تنفيذ التكنولوجيا | 2.5 مليون دولار لكل منصة |

| تكلفة الإنتاج للبرميل (كبار المشغلين) | أقل من 30 دولارًا |

| تكلفة الإنتاج لكل برميل (صغار المشغلين) | أكثر من 50 دولارًا |

| متوسط النفقات السنوية على البحث والتطوير | 100 مليون دولار للشركات الكبرى |

باختصار، فهم ديناميكيات صندوق حقوق ملكية حوض بيرميان (PBT) من خلال القوى الخمس لمايكل بورتر أمر ضروري للتنقل في المشهد المعقد لصناعة النفط والغاز. ال القدرة التفاوضية للموردين لا يزال مقيدًا بعدد محدود من مقدمي الخدمات و تكاليف التبديل العالية. وفي الوقت نفسه، القدرة التفاوضية للعملاء ويعززها تأثيرها الكبير وحساسية الأسعار. التنافس التنافسي شرس، ويتميز منافسة شديدة وسباق للابتكار. كما التهديد بالبدائل يلوح في الأفق كبير مع ظهور الطاقة المتجددة، و تهديد الوافدين الجدد يتم تخفيفه من خلال الحواجز الكبيرة أمام الدخول. تعمل هذه القوى معًا على تشكيل مستقبل PBT وتسلط الضوء على أهمية القدرة على التكيف الاستراتيجي في مثل هذا السوق المتقلب.

[right_ad_blog]